現時点では詳細不明ですが、株式売買や配当の利益にかかる税金が増えるみたいです。無職の自分にとって、切実な問題です。

ということで、増税前に一旦売却して利益を確定させた方が良いのか、そのまま持ち続けた方が良いのか、軽く計算してみました。

増税シミュレーション その1

前提条件としては次のような感じです。

- 時価100万円分の株式(含み益は50万円)

- 配当利回りは2%

- 株価は変動しない

- 現在の税率は20%で、これが30%に上がる

税率20%の内に一旦売却して買い戻す場合は、含み益の50万円に対して20%の税金を支払うことになるので、買い戻せる株式は90万円分になります。一方、売却しない場合は100万円分の運用を続けられますが、将来的に含み益に対して支払う税金が5万円分多くなってしまいます。

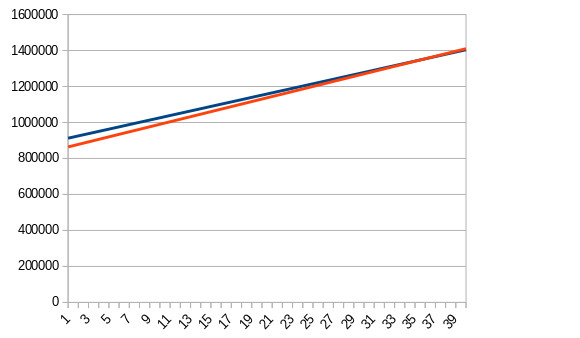

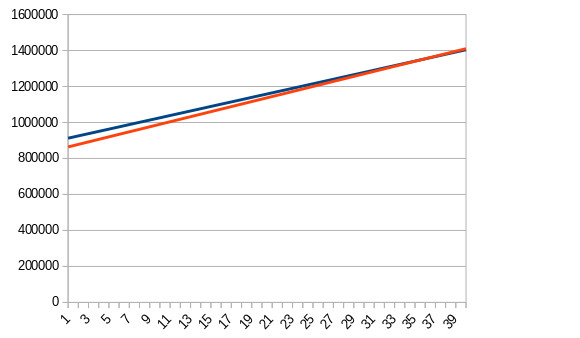

これを計算すると、増税1年後に売却する場合は次のような感じになると思います。

一旦売却するパターン

配当: 900,000 * 2% = 18,000(内税金は5,400)

差益: 0

現金化した時の残金: 18,000 – 5,400 + 900,000 = 912,600

売却しないパターン

配当: 1,000,000 * 2% = 20,000(内税金は6,000)

差益: 500,000(内税金は150,000)

現金化した時の残金: 20,000 – 6,000 + 1,000,000 – 150,000 = 864,000

増税後、早い段階で現金化する場合は一旦売却した方が有利で、現金化を遅らせれば遅らせるだけ売却しないパターンが有利になります。これが逆転するのが36年目になるみたいです。

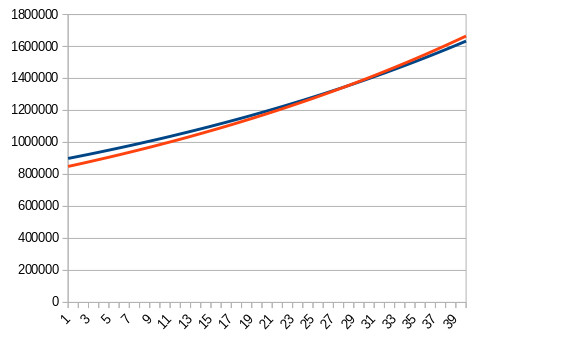

増税シミュレーション その2

もう1つ、無分配の投資信託を想定して計算してみました。

前提条件は次のような感じです。

- 時価100万円分の投資信託(含み益は50万円)

- 無分配

- 価額は毎年2%上がる

- 現在の税率は20%で、これが30%に上がる

こちらの場合は29年目以降で売却しないパターンが有利になるようです。

で、実際にはどうしようかというと

実際には株価は上下するし、配当も一定ではありません。更なる税制変更もあるかもしれません。上の計算はただの皮算用にすぎないのですが、たぶん増税前にプラスになっている株の大半を売却すると思います。

見た目の資産は減ってしまいますが、致し方ありません。

コメント